——从同业杠杆的角度审视此轮“债灾”

【明明债券研究团队】

事项:

近期债市经历了来势凶猛,摧枯拉朽的暴跌行情,市场将主要原因归咎于银行“负债荒”触发银行同业去杠杆,拖累货币和债券现期货各市场出现剧烈震荡。因此,同业杠杆问题引起了市场高度关注,为此我们对该问题作一简要的梳理点评。

同业杠杆衡量指标——同业存款占企业及居民存款比例

银行同业业务是指商业银行之间及其与其他金融机构之间的资金往来行为,主要包括同业拆借、同业存放、买入返售(卖出回购)、同业借款等。2013年以来,同业业务由于其低资金成本(同业负债成本较低)、低资本占用(同业资产业务对资本充足率、存贷比等考核指标影响小)的特点而获得快速扩张,其中甚至部分商业银行还利用同业业务开展类贷款融资或虚增存款规模,因此同业业务在因其高杠杆、期限错配的特点而提高银行收益的同时也埋下了风险隐患,同时加大了流动性管理和风险防控难度。

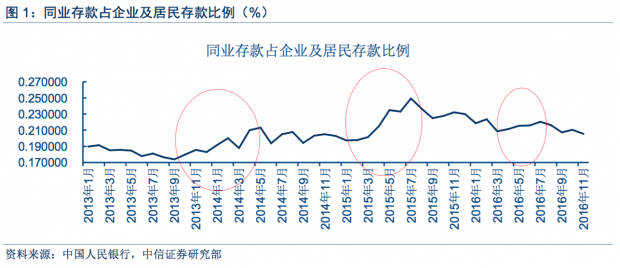

从理论上看,同业业务的开展势必造成存款类公司(商业银行)对其他存款类公司或其他金融性公司负债的增加。因此我们根据可获得的央行统计数据,测算了2013年以来存款类公司对其他存款类公司负债、对其他金融性公司负债两项负债之和,与存款类公司对非金融机构及住户负债的比值,来大致表征同业存款与企业和居民存款存量间关系,并以此作为衡量银行同业杠杆率的指标(见图1)。可以发现,这一比例在2013年以来有三轮较为明显的上升,一次是在2013年9月后至2014年中,一次是在2015年初至2015年8月,最近一次是在2016年3月到7、8月间。

看图说话——同业杠杆高企史回顾

回顾历史,我们确实看到在2013年晚些时候同业杠杆高企的问题引发了监管层的高度关注并出手控制。央行在《2013年第三季度中国货币政策执行报告》中以专栏形式专章论述了商业银行的同业业务,银监会在2013年11月上报《商业银行同业融资管理办法》并于2014年2月实施,2014年5月央行又联合银监会等五部委发布《关于规范金融机构同业业务的通知》,作为配套文件银监会随后下发《关于规范商业银行同业业务治理的通知》(140号文)》,意图控制当时同业业务超常规的规模膨胀,以防控风险。在此之后,这一指标确实出现了一段时期的平稳,但到2015年后又开始加速上升,虽然当时监管层并未出台具体新政加以调控,但当年底的中央经济工作会议首次提出了“去产能、去库存、去杠杆、降成本、补短板”五大任务的提法,将同业去杠杆概括纳入了“防范化解金融风险”的总体任务中。同业去杠杆就此进入中央层面的治国理政方略中,彰显了重要性和全局性。

时至今日,同业去杠杆的努力确实成效显著,“(存款类公司对其他存款类公司负债+对其他金融性公司负债)/存款类公司对非金融机构及住户负债”的比值已从2015年7月的高点0.25,逐渐降至当前的0.20~0.21,但从历史比较看仍处相对高位。纵向比较来看,如果说2013年的一轮同业加杠杆是以非标加杠杆为主要特征,2015年一轮加杠杆以股市加杠杆为主要驱动,那么本轮同业加杠杆可以说是以债市加杠杆为主要推手。

同业杠杆的去化逻辑

过往经验证明,尤其是以与本轮加杠杆相似度较高的2013年那轮表外理财非标加杠杆作为参考,在资金充裕和债市平稳期,只要满足短期资金价格和中长期债券收益率存在适当利差的条件,换言之即通过期限错配和加杠杆获得的资产收益率能够稳稳跑赢负债成本(如理财成本)的话,同业杠杆就会继续高企,而风险暂不会爆发。但当出现流动性紧张叠加债市疲软,即短期资金利率和债券利率的利差收窄甚至倒挂后,则矛盾就会凸现,因为既然无法继续实现期限错配和加杠杆模式下的盈利,同业业务往往会出现系统性“抽水”效应,这种同业共振还会对资金紧张状况和债市下跌产生推波助澜的放大效应,形成被动去杠杆甚至暴力去杠杆之势。

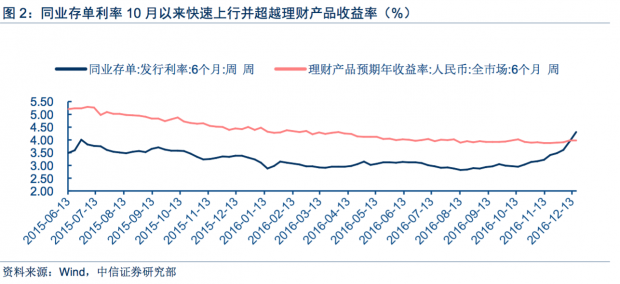

近期的情况就是典型被动去杠杆的例证。如果说2013年以非标为推手的同业高杠杆是由当年的“钱荒”行情为导火索触发去化,那么今年以债市加杠杆为驱动的同业高杠杆则是由8、9月份以来的“负债荒”行情带动去化。今年8月开始,在央行采用公开市场工具“锁短放长”引导资金综合成本抬升,政策面收紧信贷并严控表外、委外等影子银行扩张的组合策略的作用下,资金成本上升,银行资产负债表资产、负债两端收缩共振导致银行体系出现“负债荒”,不但核心的居民存款来源显得稀缺,同业存款也同样趋紧,具体表现在作为同业存款替代品的同业存单利率持续攀升,例如6个月同业存单发行利率已从8月初2.92%攀升至当前的4.92%。同业存单利率的飙升,使其与理财收益倒挂(见图2),于是矛盾凸现,导致银行理财委外杠杆和同业理财杠杆的去化,即银行倾向将低收益的委外理财收回,同时也降低了原先高涨的投资同业理财的热情,另一方面,面对赎回压力的委外货币基金又不得不抽回投向银行的同业存款或存单,从而进一步推高同业存单利率形成负反馈,这就是银行与非银同业间去杠杆传导逻辑。而在银行同业间,“负债荒”下各银行同业存放意愿降低,纷纷收回同业存款,资金充裕期同业存款互放甚至虚增存款的景象不再,这样也有效降低了银行同业间杠杆。

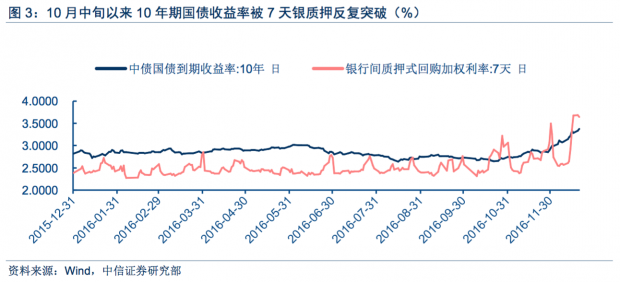

而在债券杠杆层面,10月中旬以来,随着资金价格走高和波动的加剧,数度与国债收益率形成倒挂,例如7天银质押和10年期国债收益率的走势就演绎得尤为生动(见图3)。这也使得期限错配和加杠杆的套利模式失效,由此引发的以止损为动机的债券抛售又加剧了上述同业去杠杆中的货币基金赎回潮,形成债券收益率与赎回压力的螺旋式交互上升,从而又进一步加速同业去杠杆。上述逻辑就是债券去杠杆带动同业去杠杆的逻辑。

债市策略——善于辨别杠杆上行过程中的风险,把握杠杆下行过程中的机会

尽管近期的这轮债市暴跌来势凶猛,摧枯拉朽,可谓是2013年底以来最为惨烈的债市恐慌性踩踏行情,但从积极的方面看,经此过程后同业杠杆去化预计将有明显收效,用截至11月数据制作的图1右端已经显露明确的杠杆指标下行迹象。另外值得提醒的是,随着国债收益率水平的向上修复,而且在央行近日连续净投放作用下资金面的情绪和实质都得到改善,因此不排除短期内出现阶段性机会的可能,但须谨记刚刚过去的中央经济工作会议已经重申通过去杠杆防范系统性金融风险的总体方向,因此建议投资者未来多加关注同业杠杆和债券杠杆水平,善于辨别杠杆上行过程中的风险和把握杠杆下行过程中的机会。昨日和今日在央行投放流动性和监管机构合理处置交易风险的影响下,市场连续上涨,但此时应该注意趋势和调整的分别:此轮“债灾”的趋势来源于杠杆的起伏,而最近的回调是对于近期市场对流动性和交易风险的担忧,所以短期风险得到控制,市场回稳是必然结果。但在整体去杠杆的背景下,趋势仍是偏紧的,所以我们仍然建议投资者博弈反弹要适度,控制仓位和流动性仍是关键。对于国债收益率区间我们认为长期中枢上抬,短期适度博弈波段机会,现在的目标区间是3%-3.4%。

具体分析详见2016年12月22日发布的《从同业杠杆的角度审视此轮“债灾”——乘杠杆之起伏,观市场之兴衰》报告

文章原题:从同业杠杆的角度审视此轮“债灾”——乘杠杆之起伏,观市场之兴衰

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号